현대코퍼레이션, 3Q22 실적 전망

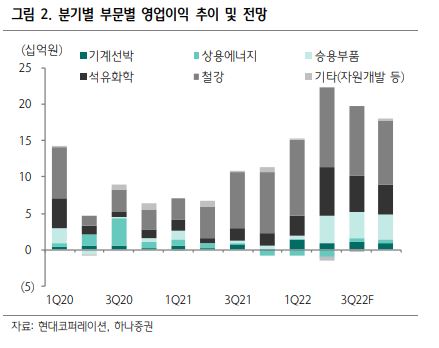

현대코퍼레이션의 3분기 매출액은 1.6조 원으로 전년대비 56.9% 증가할 것으로 보인다. 국제유가를 비롯한 주요 원자재 가격이 하락 추세를 보여주지만 우호적인 수주환경을 바탕으로 외형 성장 흐름은 당분간 지속될 것이다. 철강은 철광석과 원료탄 가격 약세와 글로벌 수요 감소로 제품 가격 하락이 나타났지만 선행 수주로 견조한 매출 실적은 달성이 가능해 보인다.

승용 부품은 중남미, 중동 등 지연되었던 수주가 매출로 꾸준히 인식되고 있는 상황이다. 금융 활용 거래 비중이 높아 금리 강세 흐름이 유리하다. CIS향 대량 수주가 실적에 반영되면서 2023년까지 긍정적인 성장세를 기록할 전망이다. 석유화학은 괌 전력청향 발전용 중유 공급계약이 연장되었으며, 벙커유, 아스팔트 등 판매 호조가 나타났다.

영업이익은 194억 원으로 전년대비 80.4% 증가할 것으로 예상되며, 철강은 외형 성장에도 가격 약세 영향으로 이익률은 전분기보다 다소 하락할 것으로 추정된다.

대외 불확실성 확대 BUT 안정적인 실적

지속되는 동유럽 지정학적 위기가 원자재 가격의 변동성을 키우는 가운데 해당 지역에 보유하고 있는 네트워크를 동반해 수혜가 반영되고 있다. 전반적인 매크로 환경에 따라 외형 규모는 장기적으로 조정될 여지가 있으나 컨테이너선 운임 약세에 의한 물류비용 부담 완화를 감안하면 이익률 수준은 당분간 안정적인 수준으로 유지될 전망이다.

현대코퍼레이션, 목표 주가

하나금융그룹은 3Q22분기에 현대코퍼레이션 목표주가로 25,000원을 제시한다. 현재(9/30) 현대코퍼레이션의 주가는 15,600원이다. 정리해보자면 3분기 실적은 시장 기대치에 부합할 것으로 예상되며, 원자재 가격 하락 추세에도 안정적인 매출을 시현할 것으로 보인다. 이익률도 기존 및 신규 수주 물량을 기반으로 방어하는 모습으로 2022년 추정치 기준 PER 2.3배, PBR 0.4배로 ROE 대비 저평가로 판단된다.

'주식' 카테고리의 다른 글

| 저평가된 현대제철의 3Q22 실적 전망 알아보기 (0) | 2022.10.05 |

|---|---|

| 3개의 CP사를 보유한 대원미디어의 전망 알아보기 (0) | 2022.10.05 |

| 한국전력 4Q22 적정 조정단가 알아보기 (1) | 2022.10.04 |

| 현대차그룹 내 유일한 ICT 기업 현대오토에버의 투자 포인트 알아보기 (0) | 2022.10.04 |

| 디지털 사이니지 토탈 솔루션 기업 엘리비젼에 대해 알아보자 (0) | 2022.10.04 |

댓글