롯데쇼핑 2Q22 실적

롯데쇼핑 K-IFRS 연결 기준 매출액은 전년 동기 수준 3조 9,019억 원, 영업이익은 YoY 882% 성장한 744억 원으로 기록하였다. 당사 추정치와 컨센서스(시장 기대치)를 상회하는 실적이다.

리오프닝(코로나19 사태로 위축했던 경제활동이 재게 되는 현상) 효과에 따른 백화점 영업이익 증가와 컬쳐웍스의 회복, 할인점의 판관비 절감에 따른 적자 축소 등의 영향으로 호실적이 나온 것이다. 2022년 2분기 국내 백화점 기존점 신장률은 13.6%로 코로나 19 영향에서 벗어났으며, 야외 활동 증가로 패션 부문 성장이 회복함에 따라 영업이익도 YoY 75.6% 증가하였다.

국내 할인점 부문은 매장 리뉴얼 작업이 성과를 보여 기존점 신장률 4.2%를 기록하였다. 판관비 절감 등을 통해 영업적자를 177억으로 YoY 106억 원 축소시켰다. 컬처웍스 또한 영화관 규제완화로 영업이익이 흑자로 돌아섰다. 그러나 최근 코로나 19로 수혜를 받았던 이커머스 부문 GMV 성장률은 7.3%(7개사 온라인 합산 기준), 영업적자는 490억 원으로 YoY 171억 원이 확대되었다.

올해 3분기에도 백화점은 2분기때와 비슷한 흐름을 이어갈 것으로 보인다. 7월 기존점 신장률 약 1% 수준으로 추정된다. 할인점은 지난해 9월 재난지원금 사용처에서 제외된 기저효과가 유효하며, 컬처웍스는 리오프닝에 따른 입장객수 증가와 7~8월에 배급했던 주요 히트작 효과로 양호한 실적 흐름이 전망된다.

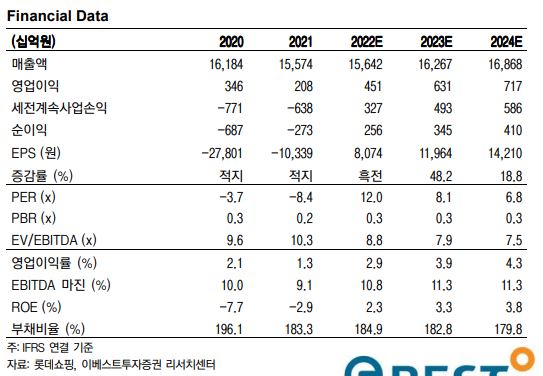

다만, 이커머스, 홈쇼핑, 하이마트 부문은 3분기에도 실적 개선이 뚜렷하게 나타나기는 어려울 것으로 보인다. 이베스트 투자증권은 리오프닝으로 매출 개선을 보인 롯데쇼핑의 목표 주가를 120,000원으로 상향했다. 목표주가를 상향한 이유는 코로나 19 영향에서 벗어난 백화점과 컬처웍스의 실적을 반영한 추정치 조정에 따른 것이다.

12MF 예상 실적 기준 현 주가는 9배 수준이고, 현재 롯데쇼핑 주가는 97,000원이다. 주요 사업 부문의 실적 개선과 코로나 19영향 소멸에 앞으로의 흐름이 기대된다.

'주식' 카테고리의 다른 글

| 중소형주 내 Top-pick을 유지한 아비코전자 2Q22 매출액은 예상보다 좋다 (0) | 2022.08.12 |

|---|---|

| LG 헬로비전, 3분기 대작 영화를 통해 VOD 매출 회복을 전망하고 있다 (0) | 2022.08.12 |

| 저평가된 배터리 업체 신흥에스이씨의 3Q22분기 예상실적과 목표 주가 알아보기 (0) | 2022.08.11 |

| 리오프닝으로 인한 단기 렌터카와 카셰어링 수요가 증가는 롯데렌탈의 매출액을 상승시킨다 (0) | 2022.08.11 |

| 미국, 동남아, 중화권 지역 강세가 보였던 2Q22분기 클리오 실적과 하반기 주가 전망 (0) | 2022.08.10 |

댓글