NAVER 2Q22 실적

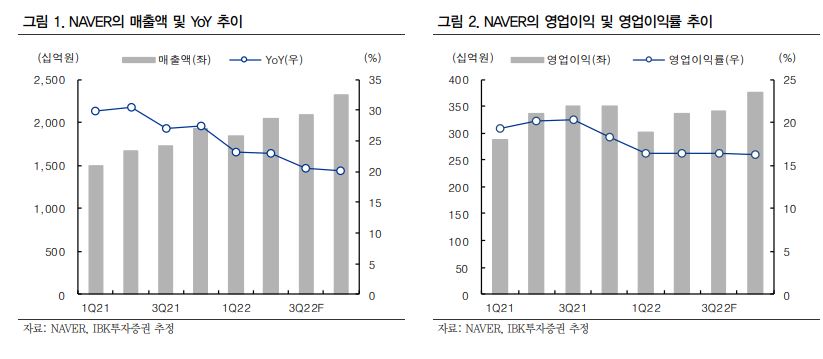

NAVER 2Q22 매출액은 2.05조 원(YoY +23%, QoQ +10.9%), 영업이익 3,362억 원(YoY +0.2%, QoQ +11.4%)을 기록하였다. 외형 콘텐츠가 YoY +113.8% 성장하며, 서치 플랫폼, 커머스, 핀테크, 클라우드 매출은 각각 +9.3%, +19.7%, +27.1%, +10.5% 증가하였다.

서치플랫폼은 개인화와 광고 효율화로 검색 매출이 YoY +9.3% 성장하였으나 디스플레이 매출은 +8.5%로 성장이 둔화되었다. 커머스 광고와 중개 및 판매 매출은 각각 YoY 16.5%, 25.8% 성장하였다.

콘텐츠는 웹툰에서 인수한 이북 재팬/로커스, 문피아 매출이 +980억 원 추가되었다. 인수기업 편입 효과를 제외할 경우 콘텐츠 매출은 엔화 가치 하락 효과로 YoY +44%, QoQ -4.6%를 기록한다.

클라우드는 IBK기업은행 클라우드 전환사업 등을 신규 수주하고 아산병원에 네이버웍스를 제공하면서 안정적으로 성장하고 있다. 결론적으로 신규 법인 연결 편입 효과로 인건비가 Yoy +11.7% 증가하고 이북 재팬 인수, 티빙 등의 멤버십 비용으로 파트 너비가 크게 상승하였다.

마케팅비는 페이 결제액 증가와 콘텐츠 부문 M&A 인수 법인의 프로모션으로 증가하였다. IBK투자증권에서는 NAVER의 목표주가를 수익성 둔화에 따른 순이익 전망치가 하락하고 일본 Z홀딩스의 기업 가치가 감소한 것을 반영하여 산출하였다.

IBK투자증권이 산출한 목표주가는 350,000원이다. 현재 NAVER의 주가는 267,000원이다. 서치 플랫폼과 커머스 손익률이 33% 견고한 가운데 콘텐츠가 손실 규모를 유지하면서 매출이 가파르게 증가하고 있다. 일본에서 국내처럼 검색과 커머스의 시너지 효과가 강화되고 글로벌 콘텐츠 사업이 턴어라운드 하는 시기에 수익성이 개선될 것으로 전망한다.

'주식' 카테고리의 다른 글

| 미국, 동남아, 중화권 지역 강세가 보였던 2Q22분기 클리오 실적과 하반기 주가 전망 (0) | 2022.08.10 |

|---|---|

| 2022년 LG 유플러스 예상 DPS 600원, 기대 배당수익률 4.8%를 전망한다 (0) | 2022.08.10 |

| 하이니켈 양극재에 특화된 에코프로 그룹의 지주사의 2022년 실적과 미래 전망 (0) | 2022.08.09 |

| OTT 오리지널 작품 확대로 판매매출이 크게 증가한 스튜디오드래곤의 2022년 하반기 주가 흐름 (0) | 2022.08.09 |

| 2Q22 테슬라 주주총회 핵심 내용 정리 (0) | 2022.08.09 |

댓글