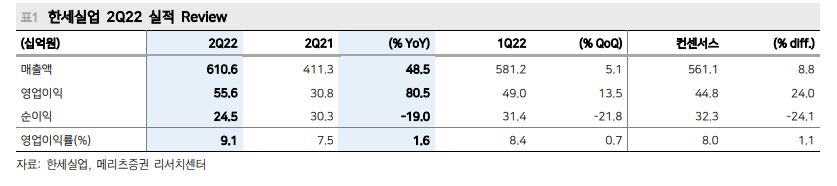

한세실업 2Q22 실적

한세실업 2Q22 매출액은 6,106억 원(+48.5% YoY ), 영업이익 556억 원(+80.5%, OPM 9.1%), 순이익 245억 원(-19.0%, 외화 환산 회계 처리 404억 원 제거 시 +114.3%)으로 영업이익 컨센서스 대비 ++24.0% 기대치를 상회하는 기록을 세웠다. 단가 인상 (ASP +46.3%)과 환율 효과(원/달러 평균 +12.5%)가 매출 증익 폭을 키웠다.

매출액을 자세히 살펴보면 기저 부담에도 불구하고 매출이 크게 늘었다는 걸 볼 수 있다. 저가형 마트 PB 대비(성장률 < +10%), 고단가 브랜드(성장률 > +40%) 수주 증가가 두드러져 제품 믹스가 개선되었다. 2Q22 ASP는 $8.9(+46.3%)로 대폭 상승하며 2분기 기준 역대 최고치를 경신하였다.

이익 부문을 살펴보면 생산 증가와 수율 개선에 따라 고정비 레버리지 효과가 나타나 수익성이 크게 개선되었음을 볼 수 있다.(OPM +1.6%p) 달러 강세에 따른 영업이익 효과는 +11.9%로 추산된다.(원/달러 환율 1원당 영업이익 오차0.085%)

메리츠증권은 실적 우려 대비 주가 낙폭이 과하다는 판단하에 한세실업의 적정주가를 29,000원으로 제시하였다. 현재 한세실업의 주가는 17,550원이다. 12개월 선행 PER은 5.8배로 후발 업체 Makalot의 절반 수준이다. 전 세계 의류 수출에 적신호가 켜진 것은 사실이나 경기 위축이 소비 심리를 악화시켜 전방 판매는 부진하며 재고는 부담으로 다가오는 상황이다.

그러나 벤더 점유율 상승과 고가 제품 비중 확대에 기반한 구조적 체질 개선이 유효한 상태다. 중남미(대미 수출 무관세) 추가 증설, 미얀마(대EU 수출 무관세) 신규 공장 가동 등 생산지 다변화와 원단 사업 확장 또한 매력적이라고 볼 수 있다.

'주식' 카테고리의 다른 글

| 자이에스앤디 2022년 수주 목표와 향후 매출 방향성 (0) | 2022.08.22 |

|---|---|

| 중국이 브릭스를 통해 힘을 키우려 하는 이유 (0) | 2022.08.21 |

| 씨에스베어링, 미국 IRA 법안의 수혜를 받아 2023년 흑자전환을 노린다 (0) | 2022.08.21 |

| 2023년부터 실적 턴어라운드가 예상되는 성광벤드 2Q22 실적 (0) | 2022.08.20 |

| 부산물 가격 상승으로 하반기 LS 수익 개선이 기대된다 (1) | 2022.08.20 |

댓글