해성디에스 2023년 2분기 전망

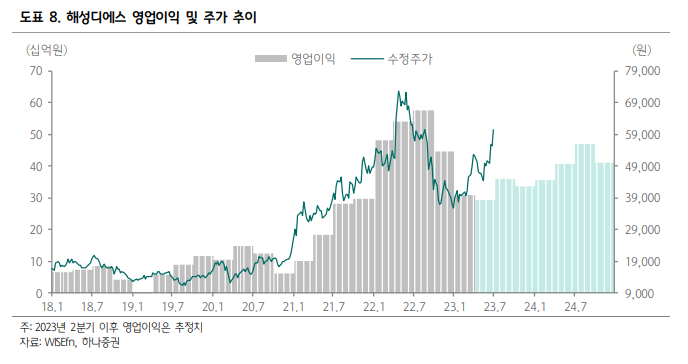

해성디에스의 23년 2분기 매출액은 1,825억 원, 영업이익은 295억 원으로 예상된다. 메모리 업체들의 감산으로 인하여 패키지기판의 매출액은 전분기대비 9% 감소할 것으로 보이지만, DDRS 수요는 양호하여 매출액은 전분기대비 증가해 비중이 확대된 것으로 보인다.

이를 통해 믹스 개선 돼 패키지판의 이익률은 전분기대비 개선될 전망이다. IT용 리드프레임의 부진이 지속되는 중이며, 전장용 패키지판도 전분기대비 매출액 증가폭이 둔화될 전망이다.

최근 서버 고객사들 중심으로 DDR5 수요가 강한 것으로 파악된다. 이에 메모리 업체들도 DDR5 중심으로 주문을 증가시키고 있으며, 해성디에스의 패키지판은 대부분 서버와 PC향 DRAM용 패키지판으로 구성되어 있다.

DDR5 매출액 증가 속도가 예상보다 가파르며, DDR5용 패키지판의 매출액은 2022년 100억 원을 소폭 초과하는 수준이다. 2023년에는 300억 원 이상으로 예상된 적이 있지만 최근에 DDR5 수요 증가로 인하여 매출액이 23년 상반기에만 200억 원 중반에 달하는 것으로 추정된다.

연간 DDR5 매출액은 상향 조정이 필요해보인다. DDR5용 패키지판은 판가가 20~30% 상승하여 수익성 개선도 용이해 보인다. 이에 하나증권은 해성디에스의 목표주가로 89,000원을 제시한다. 목표주가는 글로벌 동종업체 PER의 상향에 기인하며, Target PER은 13.6배를 적용한다. 전장용 리드프레임의 견조함과 DDR5 수혜에도 불구 12개월 선행 EPS 기준 PER 9.35배에 불과한 것으로 파악된다.

'주식' 카테고리의 다른 글

| 미국에서 연이은 성과를 보여주는 파수의 실적 알아보기 (0) | 2023.07.06 |

|---|---|

| 빌라쥬 드 아난티 오픈으로 브랜드 가치를 높이다 (0) | 2023.07.05 |

| 인도 성장성을 겨냥한 공격적 CAPA를 증설한 국도화학 목표주가 알아보기 (0) | 2023.06.26 |

| LS, JV 지분 확보와 원자재 수급 능력을 입증하다 (0) | 2023.06.20 |

| 2030년 재생에너지 목표 상향으로 보는 씨에스윈드 목표주가 (0) | 2023.06.19 |

댓글