부동산 PE 부실 위험성에 대해

최근 부동산 PF 부실 리스크에 대한 문제가 제기되고 있다. 저금리 기조와 부동산 매매 가격 상승세에 힘입어 은행을 제외한 금융권의 부동산 PE 익스포져는 2013년 대비 70.2조 원을 증가하였다. 공격적인 부동산 PF 대출 확장은 2022년 상반기 브로커리지 수익 부진과 유가증권평가손실 발생으로 부진했던 비은행 부문 실적을 방어하였다.

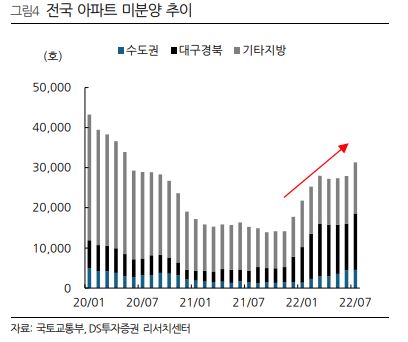

그러나 최근 금리 인상으로 PF 대출 금리가 1년 새 약 2배 가량 상승하며 인플레이션으로 인한 공사비 원가 상승과 더불어 미분양 물량 증가 등 PF 대출의 부실 위험성이 확대되었다. 특히 2022년 7월 기준 대구와 경북 지역의 미분양 물량은 14,040호로 전년 동기 대비 3.8배 증가하였다.

비은행 계열사의 리스크 확대

은행권의 부동산 PF 대출 리스크는 상대적으로 제한적일 전망이다. 은행의 경우 타 부동산 대비 상대적으로 안정적인 아파트 PF 대출 비중이 약 70% 로 높은 편이며, 주로 수도권 위주의 선순위 대출을 취급하기 때문이다. 선순위 대출의 경우 목표 분양률 50~60%를 달성할 경우 원금 회수가 가능하다. 수도권 아파트의 평균 초기 분양률 96.9%를 감안했을 때 대부분 원금 회수가 가능한 편이라고 볼 수 있다.

그러나 은행권은 하반기부터 신규 PF 대출을 사실상 중단한 것으로 파악된다. 은행 리스크 관리 차원에서 긍정적인 이슈이지만 브릿지론의 본 PF 전환 과정에서 지금 경색이 우려된다는 점에서 2그융권의 PF대출 부실 리스크가 확대될 수 있기 때문이다.

현재 문제가 되고 있는 2금융권의 PF 부실 위험 관련해서 4대 금융 계열사는 타사 대비 상대적으로 자본 여력이 높아 부실 리스크는 업권 내에서 낮은 편일 것이다. 다만 은행뿐만 아니라 계열사의 신규 PF 대출 취급이 어려운 현재 환경은 하반기 비은행 수익성에 부담으로 작용될 수 있다.

'주식' 카테고리의 다른 글

| 아이폰14 Pro 실적 판매량이 LG이노텍과 비에이치 주가에 미치는 영향 (0) | 2022.09.28 |

|---|---|

| 아모레퍼시픽, 중국 실적으로 3Q22 기대치 하향이 불가피하다 (0) | 2022.09.28 |

| 무솔리니 집권 이후 정권을 잡은 극우세력과 EU의 관계성 (0) | 2022.09.27 |

| 대우조선해양 2조원 규모의 제3자배정 유상증자를 발표하다 (0) | 2022.09.27 |

| 크래프톤 3Q22 실적과 전망 알아보기 (0) | 2022.09.27 |

댓글